多点数智启动招股,引入怡和为基石投资者,12月6日香港上市

- 体育

- 2024-11-28 14:45:07

- 556

来源:瑞恩资本RyanbenCapital

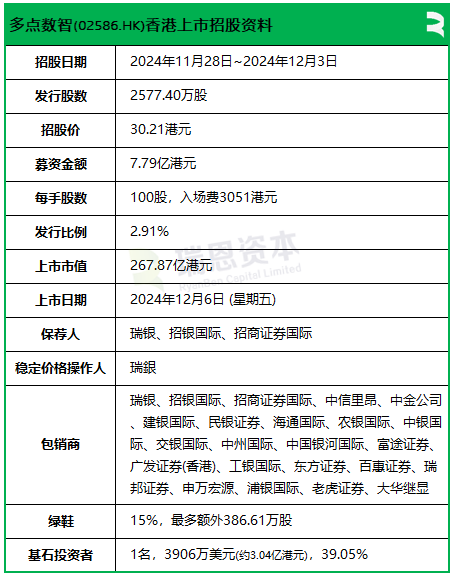

零售数字化解决方案服务商多点数智(02586.HK),于今日(11月28日)起至下周二(12月3日)招股,预计2024年12月6日在港交所挂牌上市,瑞银、招银国际、招商证券国际联席保荐。

多点数智,计划全球发售2577.40万股(占发行完成后总股份的2.91%),其中90%为国际发售、10%为公开发售,另有15%超额配股权,每股发售价30.21港元,每手100股,最多募资约7.79亿港元。

以每股发售价30.21港元计(发售价区间中位数),超额配股权未获行使,多点数智预计上市总开支约1.55亿港元,包括3.25%的包销佣金(当中11%为酌情费用)、联交所上市费、证监会交易征费、联交所交易费、财汇局交易征费、法律及其他专业费用、印刷及其他开支等。

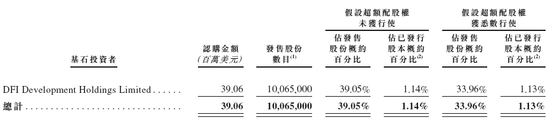

多点数智此次IPO招股引入1名基石投资者,Jardine Matheson(怡和集团)的成员公司DFI零售集团通过DFI Development认购3906万美元、1006.50万股的发售股份,约占发售股份数轮的39.05%、发售完成后股份总数的1.14%。

多点数智此次IPO,募资净额约6.237亿港元:约42.1%将分配于开发新应用程式及新服务模块;约30.0%将分配于与公司的业务扩张相关的人才招聘;约10.0%将分配于选择性地寻求与公司的自然增长战略互补的战略合作、投资及收购,尤其是能够补充公司的产品组合、增强公司的技术能力及巩固公司市场地位的战略合作、投资及收购;约7.9%将分配于扩大公司的销售网络并进一步加强公司的品牌声誉;及约10.0%将用于营运资金及一般企业用途。

多点数智此次IPO,瑞银、招银国际、招商证券国际为其联席保荐人、整体协调人、联席全球协调人,中信里昂、中金公司为其整体协调人、联席全球协调人,建银国际、民银证券、海通国际为其联席全球协调人,其他包销商包括农银国际、中银国际、交银国际、中州国际、中国银河国际、富途证券、广发证券(香港)、工银国际、东方证券、百惠证券、瑞邦证券、申万宏源、浦银国际、老虎证券、大华继显;毕马威为其审计师;海问、世达为其公司中国律师、公司香港律师;国浩为其数据合规中国律师;竞天公诚、司力达为其券商中国律师、券商香港律师;弗若斯特沙利为其行业顾问。

招股书显示,多点数智在上市后的股东架构中,张文中博士,通过数家实体间接持股合计约56.67%;IDG美元基金股东合计持股6.24%;爱奇艺人民币基金,持股1.21%;兴业银行通过上海兴雾持股3.22%;腾讯(00700.HK)通过意像架构持股3.17%;中国国有企业结构调整基金通过永禄控股持股2.82%;深圳投控湾区股权投资基金持股2.56%;大宇环球持股1.76%;张斌先生(张博士的兄弟)通过Ultron Age持股1.52%;董事、高管、雇员持股信托通过Vigoros Link Group持股8.46%;其他包括金蝶国际(00268.HK)、锅圈企业咨询、信银香港、民生商银国际、Yunhui Limited(韵达)、北京鑫天地投资、北京华安时代产业投资中心等数十投资者合计持股10.68%;公众股东持股2.91%。

多点数智,成立于2015年,为本地零售业的零售商提供零售数字化解决方案,已成功将业务扩展至亚洲其他国家及地区,包括香港特别行政区、柬埔寨、新加坡、马来西亚、澳门特别行政区、印度尼西亚、菲律宾及文莱。根据弗若斯特沙利文的数据,于2023年,按收入计,多点Dmall是中国最大的零售数字化解决方案服务商以及亚洲领先的零售数字化解决方案服务商。

多点数智招股书链接:

https://www1.hkexnews.hk/listedco/listconews/sehk/2024/1128/2024112800016_c.pdf

发表评论